Special Report 해상탄소중립을 위한 선박 대안 연료 현황과 시사점: LNG, 메탄올, 암모니아를 중심으로 ②

페이지 정보

작성자 최고관리자 댓글 0건 조회 1,084회 작성일 23-12-14 17:59본문

3. 암모니아

암모니아는 미래연료로서 해운업계의 기대가 매우 높으나 해결해야 할 과제도 많은 연료이다.

암모니아(NH3)는 탄소를 함유하고 있지 않아 연소 시 이산화탄소를 배출하지 않는 무탄소 연료로써 획기적인 탄소저감이 가능한 대안 연료로 주목받고 있다. 암모니아에 함유된 수소를 에너지원으로 사용하는 연료이므로 내연기관뿐 아니라 연료전지로도 적용이 가능하다. 다만, 연료전지추진 선박의 상용화는 장기적 연구개발이 소요될 것으로 보여 우선 내연기관 적용이 먼저 추진되고 있는 상황이다.

암모니아는 부피당 에너지밀도 15.8GJ/m3로 석유계인 MGO(36.6) 대비 약 1/3 수준에 불과하여 저온설비 등을 포함하면 기존 석유연료 대비 약 4배 크기의 연료탱크를 필요로 하며, 화물탑재 공간에 손실을 미칠 우려가 있다. 그러나 부피당 에너지밀도가 액화수소(8.5)의 약 2배 수준이고, 액화에 필요한 온도가 –34℃로 액화수소 –253℃ 대비 매우 높아 수소보다 선박연료로서 운송과 저장이 용이하다는 장점이 있다.

연료로서 가장 심각한 문제점은 심각한 누출사고 시 선원들을 사망에 이르게 할 수도 있는 정도의 독성을 가지고 있다는 점이다. 다만, 냄새가 강해 치명적 농도에 이르기 전에 피난이 가능하므로 극단적 인명사고 가능성은 높지 않다는 주장도 제기되고 있으나, 여전히 독성 문제는 심각하게 다루어지고 있는 실정이다.

또한, 내연기관 연소 시 이산화탄소 대비 100년간 273배의 온실효과를 내는 아산화질소(N2O)를 발생시켜 이에 대한 제거 역시 과제로 대두되고 있다. 암모니아의 자연발화 온도는 651℃로 매우 높은 편이므로 화재와 폭발의 위험은 적으나, 내연기관에서 사용하기 위해서는 기존 화석연료를 파일럿 연료로 일부 혼합 사용해야 하며 이에 따라 완전한 무탄소화에는 기술적 어려움이 있다. 현재 주요 엔진메이커들은 파일럿 연료 혼합비율을 5~10%까지 낮춘 것으로 알려지고 있으며, 0%까지 줄이는 것을 목표로 기술개발 중이다.

높은 온실효과를 내는 아산화질소(N2O) 문제는 연구개발이 진행되고 있으며, 문제 해결 가능성은 비교적 낙관적인 것으로 전망되나 아직 구체적 데이터는 부족한 상황이다.

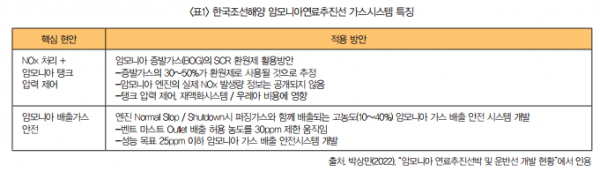

암모니아의 내연기관 연소 시 아산화질소와 질소산화물(NOx)이 함께 배출되며 아산화질소 배출을 줄이는 대신 NOx 배출을 늘리는 분사 및 연소온도 등의 운전조건을 설정하고, NOx 저감장치인 SCR로 NOx를 제거하는 연구 등이 진행 중인 것으로 알려져 있다.

엔진의 테스트 결과에 따라 적절한 촉매와 SCR 설계를 통한 N2O와 NOx의 저감이 가능하며, 덴마크의 화학기업인 Topsoe에 따르면 N2O와 NOx를 함께 제거할 수 있는 촉매제들이 이미 상용화되었다고 밝혔다. 다만, 아직까지 암모니아 내연기관은 개발이 완료되지 않았고, 이들 공해물질 배출에 대한 데이터가 부족하여 문제의 해소에는 시간이 더 소요될 것으로 전망이다.

연료탱크로부터의 자연기화, 불완전 연소 등에 의한 암모니아 누출(slip) 문제 역시 이들 질소계 공해물질과 함께 위험 방지 및 제거에 대한 연구가 다양한 방법론으로 연구되고 있으며, 이 역시 아직 엔진과 선박의 미 상용화로 데이터 확보에 한계가 있어 시간이 걸릴 것으로 예상된다.

암모니아의 독성 문제는 연료로서의 암모니아 사용에 있어 가장 심각한 문제 중 하나이며 많은 기관들이 이에 대한 연구와 대응을 준비하고 있다.

암모니아의 독성은 연료로서 활용하기에 가장 부담스러운 문제 중 하나이며, 상용화 이전까지 완전한 해소 수준은 아니더라도 최소화하고 안전에 문제가 없다는 해법이 제시되어야 하므로 각 기관에서 많은 연구를 수행 중인 것으로 파악된다.

암모니아는 연료의 연소과정에서의 배출뿐 아니라 연료로 저장, 공급되는 과정에서의 누출까지 다양한 독성노출 위험이 있는 것으로 보이며, Mærsk Mc-Kinney Møller Centers는 그림 1과 같이 배출 및 누출원을 파악하고 제시하고 있다.

이러한 노출 위험에 대해 암모니아의 독성이 인체에 미치는 농도별 영향은 이미 파악되어 있으며, 해상 화물 취급에 관하여 IMO의 IGC(International Gas Carrier) code 규정하에 교역이 이루어지고 있어 향후 암모니아 연료 활용 시 적용이 가능할 것이라는 주장이 지배적이다.

선박의 건조와 운항에 있어서 가장 중요한 해사관련 기관 중 하나인 각국의 주요 선급은 이미 암모니아 누출수 허용 농도와 알람시스템, 안전시스템 등에 관한 가이드라인과 지침을 설정했다.

독성관련 연구의 한 사례로, DNV와 노르웨이 여객선사인 Color Line AS 등이 참여한 오슬로 여객 터미널에서의 Pilot project는 수행된 암모니아의 벙커링에 대한 제3자(오슬로 시민 등)에 대한 안전성 연구를 통하여 일부 방법론은 수용 가능한 것으로 결론 내렸다. 동 프로젝트는 총 24개 기업과 기관이 참여하여 이루어졌으며, 특히 여객선사의 협조가 큰 기여를 한 것으로 평가된다.

벙커링에 대한 제3자 안전성 평가는 오슬로 시내와 매우 인접한 Color Line 여객터미널에서 암모니아의 벙커링이 이루어질 때 가스의 누출 등에 의해 독성이 어느 정도 영향을 미치는지 파악했다.

평가 방법론은 잠재적 벙커링 방식에 대하여 DNV가 일종의 기술적 시뮬레이션 방법론인 QRA(quantitative risk assessment)를 수행하여 이루어졌다. 1안은 부두의 가압식 저장탱크로부터 여객선에 벙커링을 공급하는 방식이며 암모니아는 매일 두 대의 가압식 탱크 트럭으로부터 공급받는 안(1-A)과 저온탱크를 가진 벙커링선으로부터 4일에 한번 공급받는 안(1-B) 등을 고려했고, 2안은 저온탱크를 가진 벙커링선으로부터 여객선에 ship-to-ship 방식으로 공급받았다.

결과는 1안의 경우 외부 날씨와 기압의 변화에 의해 가압식 탱크에서 암모니아가 팽창하며 누출될 가능성과 벙커링을 위한 외부 연결장치 등에서의 누출 등으로 A, B안 모두 수용하기 어려운 수준의 위험도로 평가되었다. 2안은 수용가능한 수준으로 평가되나 추가 안전조치를 최대한 수용하여야 한다는 결론이다.

또 하나의 연구 사례로서 로이드선급과 비영리 연구기관인 Mærsk Mc-Kinney Møller의 공동연구도 많은 데이터의 QRA를 통한 분석 결과를 집적하여 암모니아연료 취급시 최선의 저감 방법론을 적용하여 위험도를 수용 가능 이내로 줄일 수 있다고 결론 내렸다.

2023년 6월 발간된 보고서에 의하면 앞선 DNV의 분석과 동일하게 암모니아 저온저장이 위험 감소에 도움이 된다는 결론을 얻었다. 또한, 누출 가능 장비와 연료 준비실을 공간적으로 분리하고 일반 작업자가 활동하는 공간과의 분리 필요성 등의 결론을 제시했다. 이러한 위험 저감책을 실현할 수 있는 기술적 방안을 권고하고 선원의 전문적 훈련과 보호 장구 등도 강조했다.

스웨덴의 세계적인 열유체 장비업체인 Alfa Laval 등도 2020년 작성한 기술페이퍼를 통해 암모니아 연료의 독성과 선상 저장 및 벙커링은 주의를 기울여야 하지만 충분히 대응 가능한 방안이 존재하는 것으로 기술했다.

현재 해양산업 전반에서 암모니아연료선에 대한 설계 기준과 위험평가, 잔류위험 등에 대한 연구가 진행되고 있다. 또한, 암모니아는 이미 화물로 운송된 오랜 경험이 축적되어 IGC코드 14.4장에 규정된 바와 같이 탑승자 전원에 대한 눈과 호흡기의 보호장치, 가스가 차단되는 방호복 등이 지급되어야 하고 오염제거용 비상용 샤워기가 설치되어야 하는 등이 이미 규정되어 있다. 안전시스템은 가스감지 장치와 결합하여 자동 작동되는 시스템이 표준이 될 것으로 예상된다.

LNG연료 등의 경험이 결합되면 암모니아 연료의 안전에 관한 구체적인 지침개발에 도움이 될 것으로 전망된다. 암모니아 연료의 벙커링과 선상 저장 문제는 2,000CuM 이하 C타입 가압탱크를 효율적으로 활용할 수 있을 것으로 예상하여 심각한 수준의 문제는 아닐 것으로 평가했다.

조선사들 역시 IGC 코드와 각 선급의 안전기준을 준용하고 자체 연구를 거쳐 독성에 관한 대응 기술을 개발하고 있다. 한국조선해양은 2022년 6월 코마린 컨퍼런스에서 개발현황을 발표한 바 있으며, 기술적 문제보다 경제성과 안전설계가 핵심 이슈이며, 중요도 순으로 독성>부식성>폭발성을 제시했다.

독성 문제는 해운사가 가장 우려하는 심각한 문제 중 하나로, 화물로 다루어진 경험을 기반으로 대응책을 준비하고 있으며, 낙관적 시각이 우세한 것으로 보이나 여전히 벙커링과 선상 안전에 대한 연구가 진행 중이다. 독성에 대한 문제는 암모니아연료추진선의 상용화 이후까지도 실선 운항 경험을 기반으로 한 연구와 개선이 거듭되며 안정화된 솔루션이 도출될 때까지는 시간이 소요될 것으로 예상 연료로서의 암모니아의 운송과 저장, 벙커링 등에 관한 문제는 심각한 수준이 아니며 벙커링은 구체적인 준비가 진행되고 있다.

암모니아는 대기압에서 –33℃의 저온을 유지하거나 또는 25℃에서 10bar로 가압하면 액체 상태를 유지하여 연료로서 또는 화물로서 활용과 운송이 가능하다. 이러한 특성으로 2019년에 71척의 중소형 LPG선이 1,750만톤의 암모니아를 운송하였으며, 이미 많은 물량의 세계 교역이 이루어지고 있어 연료로서의 운송과 교역에도 문제가 없을 것으로 예상된다.

Alfa Laval 외(2020)에 의하면 2019년 기준 전 세계에 38개의 암모니아 수출항과 88개의 수입항이 존재하고 이들 항만의 시설 중 상당수는 암모니아 플랜트의 일부로서 활용되고 있다. 이처럼 암모니아 플랜트와 수출입 설비는 세계 곳곳의 항만에 위치하고 있어 이들 설비를 확장할 경우 선박의 벙커링은 어렵지 않을 것으로 전망하고 있다.

2021년 싱가포르에 설립된 비영리단체 GCMD(Global Center for Maritime Decarbonisation)와 DNV는 2023년 4월 싱가포르항에서 ship-to-ship 방식의 암모니아 벙커링에 대한 안전성 연구를 완료하고 지침을 완성했다고 DNV 홈페이지를 통해 발표했다. 본 연구에서 400개 이상의 위험을 식별하였고 22개 연구파트너들과 협의하였으며, 130개 이상의 산업체 및 컨설팅 기관으로부터 피드백, 2022년 1월 시운전을 거쳐 연구를 완성한 것으로 밝혔다. 세계 최대의 벙커링 항이며 가장 복잡한 조건을 갖춘 싱가포르항에서의 지침을 확보함에 따라 세계 다른 항만에서도 적용할 수 있을 것으로 기대하며 현재 암모니아 연료를 다룰 전문인력에 대한 교육 프로그램도 운영 중이다.

선박연료로서의 암모니아는 생산공법이 이미 성숙화되어 제조상의 문제는 없을 것으로 보이나 향후 탄소중립을 위한 그린 암모니아 등의 공급은 어려운 과제가 될 수 있다.

암모니아는 이미 1900년대 이후 “하버-보슈법(Haber-Bosch Process)”이라는 수소와 질소의 고온-고압 조건에서의 합성을 통한 대량 생산공정이 안정화되어 추가 투자만 이루어진다면 대량 생산에 대한 문제는 없을 것으로 예상된다.

그러나 전주기적 온실가스배출에 대한 선사의 책임문제로 향후 선박의 연료는 현재 생산되고 있는 브라운암모니아 혹은 그레이암모니아가 아닌 그린암모니아 또는 블루암모니아를 선박 연료로서 사용하여야 하는데 이를 충분히 생산하고 공급할 수 있을지 여부는 불확실한 상황이다. 석탄으로부터 얻는 수소를 사용하는 브라운암모니아는 제조, 운송 등 전과정에서 발생하는 탄소발자국(carbon footprint)이 암모니아 1톤당 최대 3톤에 이를 수 있다.[Alfa Laval 외(2020)]

천연가스를 개질하여 수소를 얻는 그레이암모니아의 경우는 공장의 효율 등에 따라 달라질 수 있으며 암모니아 1톤당 1.6~2톤의 이산화탄소 배출 추정된다.[Alfa Laval 외(2020)]

그린암모니아는 재생에너지를 사용하여 수전해로 얻어진 수소에 공기 중에서 분리한 질소를 합성한 암모니아이며, 블루암모니아는 탄소 포집 및 매립과 함께 천연가스를 개질하여 생산한 수소와 공기중 질소를 합성한 암모니아이다.

현재 세계 암모니아 생산은 연간 1.85억톤 수준으로 이중 약 80%가 농업비료용으로 사용되며, 그 외에 공업용 등으로 대부분 수요가 있어 청정연료로써 활용하고자 하는 생산물량은 새로운 생산설비 투자가 요구되고 상당한 투자가 뒷받침되어야 할 것으로 추정된다.

국제재생에너지기구 IRENA의 2022년 자료에 의하면 2050년까지 선박연료로서 암모니아의 수요는 연간 1.97억톤으로 전망되어 현재의 전 세계 생산량을 능가하며, 그 외에 수소 운반체로서의 암모니아 수요도 2050년까지 연간 1.27억톤에 이를 것으로 예상된다. 다만, 이는 동 기구의 1.5℃ 시나리오에 기반한 추정이다.

반면, 2030년까지 그린암모니아 생산계획으로 발표된 생산용량은 15백만톤에 불과하고 2040년까지 생산 검토 중인 프로젝트는 총 71백만톤으로 여전히 부족한 수준을 나타내고 있으며 그나마도 투자결정이 계속 보류되고 있는 프로젝트가 대부분이다.[IRENA(2022)] IRENA의 1.5℃ 시나리오는 2050년까지 5.66억톤의 생산능력을 필요로 한다고 제시했다.

2023년 2월에 발표된 SGMF의 한 보고서에 의하면 현재까지 발표된 블루암모니아 프로젝트는 연간 생산능력 16백만톤 규모이며 2030년까지 그린암모니아 프로젝트는 연산 34백만톤에 이른다고 밝혔다. 현재 진행중인 프로젝트는 2030년까지의 생산능력을 연산 1억톤 수준까지 확대시킬 가능성이 있다는 점도 밝혀 IRENA의 2022년 자료 대비 생산량 전망이 다소 증가한 수준을 보였다. 다만, 동 자료에 의하면 2022년까지 680개의 대규모 수소 프로젝트가 제안되었으며 약 2,400억달러 수준의 투자가 이루어질 것으로 예상했는데, 이중 최종투자결정에 이른 것은 약 10% 수준이다.

그린암모니아 또는 블루암모니아는 향후 20여 년간 농업 등 기존 수요처를 제외하면 선박 연료의 수요가 절대적인 비중을 차지할 것으로 예상되며, 적극적인 투자검토가 이루어지고 있으나 수요대비 충분한 공급이 이루어질 수 있을 것인지는 여전히 미지수이다.

블루암모니아는 타 무탄소 연료 대비 현재도 가격 경쟁력을 가지고 있으며 그린암모니아의 가격 경쟁력 확보에 시간이 소요될 것으로 추정된다.

IRENA(2022) 보고서에서는 현재 LNG로부터 탄소포집(CCS)을 통해 추출한 수소를 이용하는 블루암모니아의 가격이 LNG 가격 변동에 따라 달라질 것이나 GJ당 약 9~25달러 수준으로 예상했다. 이러한 수준은 GJ당 약 10달러 내외로 추정되는 기존 화석연료 대비 경쟁력이 없으나 탄소세 등 규제비용에 의해 단기적으로도 타 연료 대비 경쟁력을 확보할 가능성이 높다.

동 보고서는 현재 그린암모니아의 가격을 GJ당 39~75달러 수준으로 추정하여 가격경쟁력을 가질 수 없는 수준이나 재생에너지의 비용 저하와 공정효율 증가 등으로 2050년까지 17~33달러 수준까지 하락할 것으로 전망하고 있다. 또한, 향후 강화되는 규제비용 등으로 2030년 이후 점차 경쟁력을 확보할 것으로 예상했다.

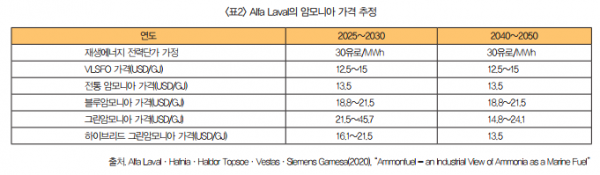

Alfa Laval 외(2020) 보고서는 재생에너지 전력단가에 대한 가정을 통해 2040~2050년 그린암모니아의 가격이 현재의 화석연료인 VLSFO 대비 약 18~61% 높은 수준으로 추정했다. 동 보고서에서 블루암모니아의 가격은 GJ당 18.8~21.5달러로 현재의 화석연료 대비 약 43~50% 높은 수준이 유지될 것으로 내다봤다.

그린암모니아의 경우 현재의 화석연료 대비 2025~2030년까지 72~205% 높은 21.5~45.7달러로 추정하고 있으나 재생에너지 전력단가 하락에 따라 2040~2050년에는 14.8~24.1달러까지 하락할 것으로 예상했다.

기존 전통 발전원에서 얻은 수소와 재생에너지를 통한 수소를 혼용하는 하이브리드 그린암모니아 가격은 현재의 화석연료 가격수준까지 낮출 수 있을 것으로 예상하며, 규제비용을 고려한 총 비용 면에서 그린암모니아 대비 경제성을 확보할 가능성도 제시했다.

전반적으로 향후 블루 또는 그린 암모니아의 가격경쟁력은 재생에너지 전력 단가 움직임 등에 따라 변동성이 높은 상황이나 탄소중립을 위한 규제가 강하게 영향을 미칠 경우 타 연료 대비 경제성을 확보할 가능성이 있을 것으로 추정된다. 다만, 이러한 경제성 예측은 재생에너지의 수전해 비용 등 생산비용을 고려한 예측이 대부분이며 생산 및 공급량이 선박연료의 수요에 미치지 못할 경우 형성될 가격까지는 예상하지 못하여 수급 여건에 따른 가격수준은 미지수이다.

여러 문제점과 불확실성에도 불구하고 암모니아연료추진선의 상용화는 빠르게 진행되고 있으며 이르면 2025년부터 선박 발주가 이루어질 것으로 예상된다.

암모니아 연료의 내연기관 엔진이 아직 개발되지 않았고 2024~2025년경 상용화될 것으로 기대된다. MAN, Wartsilla, Win-GD 등 세계적인 엔진전문 메이커들이 대부분 암모니아 엔진 개발에 착수하여 ‘24년 말~’25년 초의 상업용 엔진 출시 계획을 밝히고 있다.

세계적인 조선사와 해운사, 설계전문 엔지니어링사 등은 2021년경부터 각 선종, 선형별 다양한 암모니아연료추진선의 기본설계안을 개발하고 DNV, LR, ABS, KR, BV, ClassNK 등 유명 선급의 AiP(approval in principle) 인증을 획득했다. 관련 기자재를 포함하여 현재까지 개발과 선급 인증이 진행 중이다.

암모니아연료추진 실증선 건조와 시험도 추진되고 있으며 NoGAPS(Nordic green ammonia powered ships) 프로젝트는 암모니아 연료 내연기관 장착 선박으로 빠른 진도를 보이고 있다. 동 프로젝트는 2020년 출범하여 노르웨이 혁신기금의 지원을 받는 프로젝트로, 22KCuM급 중형 가스운반선을 암모니아 내연기관 연료추진선으로 건조, 시험하는 프로젝트이다. 비영리연구소인 Maersk Mc-Kinney Moller Center와 엔진업체 Man, 노르웨이 선급 DNV, 노르웨이 암모니아 공급업체인 Yara, 설계회사인 Breeze 등이 참여했다. 동 프로젝트는 ‘23년까지 설계를 완성하고 ’24년부터 건조에 들어가 ‘26년부터 시험운항을 수행할 계획이다. 지난 6월 노르웨이 오슬로에서 개최된 Nor-Shipping 2023에서는 프로젝트의 설계 안을 공개하기도 했다.

삼성중공업이 참여하는 The Castor Initiative는 2025년까지 암모니아연료추진 유조선의 개발과 건조, 시험운항을 목표로 하고 있다. 영국 로이드선급(LR), 엔진개발업체 MAN Energy Solutions, 말레이시아 선사 MISC Berhad, 한국 조선사인 삼성중공업 등 4개사는 2020년 The Castor Initiative를 결성하고 2025년까지 암모니아 연료추진 유조선을 개발, 건조 및 시험 운항하는 프로젝트를 추진 중이다. 동 프로젝트에는 이후 노르웨이 암모니아 공급사 Yara International ASA, 싱가포르 해양항만청(MPA), 싱가포르 주롱항(Jurong Port), 프랑스 에너지사 Total 등이 추가로 합류하여 협력하고 있다.

일본 기업들은 암모니아연료추진 LPG선과 부유식 암모니아 저장 및 재기화 바지 등의 개발을 목표로 공동 R&D를 추진하고 있다.

일본의 세계적 선사인 NYK, 일본 대형 조선사인 JMU, 일본선급 ClassNK 등은 지난 2020년 암모니아와 LPG 운송이 가능한 가스선(AFAGC)과 해상 암모니아 저장 및 재기화 바지선(A-FSRB) 등의 개발을 위한 공공 R&D 계약을 체결했다. 이후 동 프로젝트에 저속엔진 전문메이커인 J-ENG와 엔진업체인 IHI Power Systems 등이 공동 R&D에 합류했다. ClassNK는 2022년 9월 가스선(AFAGC)에 대한 AiP인증을 발표하였으며, 실선은 2026년 인도되어 시험 운항 예정인 것으로 알려졌다. 암모니아 저장 및 재기화 바지선(A-FSRB)은 일본전력이 운영하는 발전소에 혼소용 연료를 공급할 목적으로도 개발했다.

국내에서는 경남도가 암모니아 혼소 연료추진시스템 선박규제 자유특구를 조성하여 실증 선박과 핵심기자재를 국산화하는 사업이 추진되고 있다. ’23년 4월 경남도가 본 사업의 추진을 발표하며 기자재업체와 한화오션 등 15개 기업이 참여하고 총 316억원(국비 163억원, 도비 109억원 등)이 투입된다고 밝혔다. 해상실증을 위한 특례 해역을 활용하여 연료공급시스템 운영 기술개발, 암모니아 엔진 및 배기가스 처리시스템 개발, 500t급 암모니아 연료추진 실증 선박 건조 및 해상 실증 등이 추진된다.

내연기관 외에도 암모니아 기반 연료전지추진선의 실증 연구도 세계적으로 활발하다. MIT 출신의 한국인 청년 과학자들이 창업한 스타트업 AMOGY는 대규모 투자를 받고 뉴욕에서 예인선 한 척을 암모니아기반 연료전지추진선으로 개조 중이며, 1MW급 연료전지를 장착하고 ‘23년 말경부터 시험 운항할 예정이다.

ShipFC 프로젝트는 Wartsilla, Yara, Equinor 등 다양한 성격의 14개 기업과 기관이 참여하고 있으며, EU의 지원을 받아 해양지원선 Viking Energy호를 암모니아 기반 2MW급 연료전지 추진선으로 개조하여 2023년말경 인도받아 시험에 들어갈 예정이다.

청정 선박연료로서의 암모니아에 대한 기대와 우려가 공존하고 있으며 상당 기간의 문제해결을 위한 노력이 필요할 전망이다.

암모니아는 탄소를 함유하지 않은 연료로서 궁극적 대안으로 일컬어지는 수소를 대체할 연료로까지 평가되기도 하며 해운업계에서도 큰 기대감을 가지고 있다. 에너지 밀도가 낮고 액화상태의 유지를 위해서는 초저온 또는 초고압이 요구되어 운송, 보관이 어려운 수소에 비해 선박 연료로서의 적합성은 높은 수준이다.

그러나 아직 내연기관의 상용화도 이루어지지 못한 상황에서 독성, 금속 부식 등 해결해야 할 기술적 과제도 남아있을 뿐 아니라, 연료업계의 대규모 투자를 통한 충분한 공급도 확신할 수 없다. R&D를 통한 기술 개발뿐 아니라 엔진 상용화 이후 선사들의 발주규모와 청정 연료생산을 위한 설비투자가 어떻게 전개될 것인지 등도 지켜보아야 하는 등 암모니아가 선박 연료로서 해운, 조선, 연료업계의 공감대가 이루어지기까지는 시간이 걸릴 전망이다.

Ⅳ. 선박 발주 현황

여전히 50% 이상의 선박이 전통적인 석유계 연료만을 채택하고 있으나 최근 들어 저탄소 대안 연료를 채택하는 선박의 비중이 증가하고 있다.

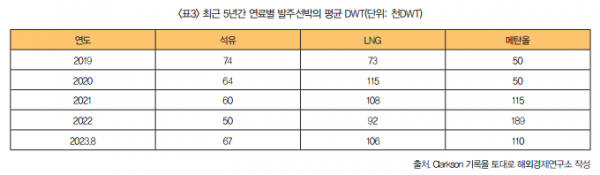

소형선을 제외하고 주요 규제 대상인 5,000GT 이상급 선박의 2019년부터 2023년 8월까지 5년간 발주 기록을 추진 연료별로 분류, 집계한 결과는 그림8과 같이 나타났다.

2019년 LNG 등 대안연료를 이중연료로 채택하거나 하이브리드, 배터리 등 저탄소 추진시스템을 채택하여 발주한 선박의 비중은 전체 발주 척수의 17%, dwt기준으로는 15%에 불과했다. 당해연도에 전통적 연료인 석유를 채택하였으나 향후 타 연료로의 개조를 위해 레디(ready) 타입을 선택한 선박의 비중도 척수 기준 1%, 톤수 기준 4%였다.

저탄소 연료 또는 추진시스템을 채택한 선박의 비중은 점차 증가하여 2023년에는 척수 기준 32%, 톤수 기준 36%까지 올랐으며, 레디 타입을 선택한 석유연료추진 선박의 비중도 척수 기준 9%, 톤수 기준 12%까지 상승했다.

주목할만한 점은 IMO의 주요 규제가 시행되기 시작한 2023년에도 아무런 저탄소 연료나 추진시스템을 채택하지 않은 선박의 비중이 절반을 넘는다는 점이며 이러한 선박은 대형보다 중형선이 많은 비중을 차지했다. 배터리 등 주로 소형선에 채택되는 추진시스템이 주를 이루는 “기타” 항목과 LPG운반선이 대부분을 차지하는 LPG연료 채택 선박을 제외하고 석유만을 채택한 선박과 LNG와 메탄올을 이중연료로 채택한 선박들의 평균 dwt를 구하면 표3과 같다.

석유만을 연료로 채택한 선박의 평균 톤수는 50~75Kdwt 수준으로 중형급 선박이 주를 이루고 있으며 대형 벌크선, 탱커, 컨테이너선과 소형선 등도 다수 포함되어 있다. 또한, 석유연료 채택 선박은 해가 갈수록 평균 톤수가 감소하고 있어 중소형보다 대형 선박이 대안 연료 채택에 적극적인 것으로 나타났다. LNG 이중연료 선박이 발주되기 시작한 초기에는 우선 소수의 작은 규모의 선박부터 시험적으로 채택하여 2019년까지 중형급 규모의 평균치를 보였으나, 2020년 이후 평균 100Kdwt급을 넘어서며 대형화되기 시작했다. 메탄올 연료는 2020년까지 주로 메탄올을 운반하는 중형 탱커가 소수 채택하였으나 2021년부터 대형 컨테이너선의 채택이 증가하며 대형화되기 시작했다.

전반적으로 2020년 이후 중소형보다는 대형 선박들이 온실가스 감축을 위한 노력에 더 적극적인 것으로 보이며 이는 복합적인 요인이 작용하는 것으로 추정된다. 우선 대형선을 보유한 대형 선사가 중소형 선사보다 대안 연료에 대한 연구에 투자할 여력이 상대적으로 높아 전략적 투자 결정에 유리한 점이 작용하였을 가능성이 높다. 또한, 최근 신조선 시장에서 비중이 급증한 대형 LNG선이 대부분 LNG 이중연료를 채택하고 있고, 규제가 강한 유럽지역을 운항하는 선박 중 대형 컨테이너선의 비중이 높으므로 이들 선박이 평균 톤수를 상승시키는 효과로 작용했다.

중소형 선사들의 경우 IMO와 EU의 규제 정책에 대한 대응 부족으로 해상탄소중립 국면에서의 혼란이 높아 노후화가 심한 시급한 교체 선박만을 기존 전통연료 선박으로 교체하는 투자가 많이 이루어지는 것으로 추정된다.

최근 대안 연료의 채택 추이 중 특이한 점은 메탄올의 비중이 점차 증가하고 있으며 특히, 2023년들어 급증하였다는 점이다.

2019년과 2020년 메탄올을 이중연료로 채택, 발주한 선박은 각각 4척과 8척에 불과했다. 이후, 2021년 21척, ’22년 28척이 발주된 데 이어 ‘23년 8월까지 89척이 발주되어 ’23년 중 급증하는 경향을 보였으며 전체 발주량에 차지하는 톤수 비중도 ‘21년 2%, ’22년 5%에서 ‘23년(8월까지 누적)에는 14%로 급증했다.

동 시기 LNG를 이중연료로 채택한 선박은 ’20년과 ‘21년 각각 20%와 22%에서 ’22년 35%까지 급증한 후 ‘23년 19%로 감소했다. ’22년과 ‘23년 LNG연료 채택 선박 중 절반 이상이 대형 LNG운반선으로 이들을 제외한 상선 시장에서의 채택율은 더욱 낮아지고 있어 메탄올연료추진선과 대비를 나타냈다. ’22년의 신조선 시장에서 35%로 비중이 증가한 점 역시 카타르발 대규모 LNG선 발주로 LNG선 수요가 급증한 점이 영향을 미쳐 ‘22년 이후 LNG연료를 채택하는 신조선 물량은 정체되거나 감소하는 경향을 보였다.

다만, 메탄올 연료의 채택 비중이 톤수 기준으로도 전체 신조선 시장에서 14%에 불과하고 주로 컨테이너선에 편중되어 있는 경향을 보여 전체 선박 시장에서 저탄소 대안 연료의 대세로 자리잡을 것인지 판단하기에는 이른 것으로 사료된다. 메탄올 이중연료 채택 선박이 본격적으로 증가하기 시작한 ’21년에는 중형 탱커 2척을 제외한 19척 전부, ‘22년에는 발주 선박 28척 전부가 Maersk 등이 발주한 컨테이너선이다. ’23년에는 벌크선과 자동차운반선 등 선종이 다양화되었으나 총 85척 중 68척이 컨테이너선으로 메탄올은 컨테이너선을 위주로 이중연료 채택이 증가하는 경향이 뚜렷했다. 이러한 경향은 Maersk의 전략적인 글로벌 그린메탄올의 공급협력 노력과 관련이 있는 것으로 보이며 향후 컨테이너선 시장에서 메탄올이 중요한 비중을 차지할 것이라는 예측의 근거가 될 수는 있으나 전반적인 선박의 연료로서 대세로 자리매김할 것으로 보기에는 아직 이른 것으로 판단된다.

LNG의 이중연료 채택 비중이 감소하였으나 LNG운반선을 포함하면 여전히 메탄올 대비 많은 비중이 선박이 발주되고 있어 향후 추이를 지켜볼 필요가 있다. 또한, 암모니아 엔진의 상용화 이후 선사들의 반응도 지켜볼 필요가 있다. 향후 해운시장의 변화에 따라 개조를 염두에 둔 레디(ready) 타입 선박들도 증가하는 추세이므로 개조 시장의 활성화가 이루어질 것인지도 지켜봐야 한다.

전통적인 석유연료 선박으로 발주하며 향후 LNG, 암모니아, 메탄올 선박으로의 개조를 위한 레디타입 선박의 주문이 크게 증가하고 있으며 ‘23년 중 발주 물량의 9%(척수 기준)에 이르렀다.

최근 5년간 이러한 석유연료추진선의 레디타입 선박 발주량은 총 367척(5,000GT 이상 기준)에 이르고 있으며 대안 연료의 불확실성이 높은 만큼 향후 더 증가할 것으로 예상된다. ’21년 이후에는 이들 레디타입 선박 중 LNG와 암모니아, LNG와 메탄올, 메탄올과 암모니아 등 3개 연료 중 2가지의 복합적인 레디타입 선박 발주도 늘어나고 있어 설계가 보다 복잡해지는 양상이 일어나는 것으로 추정된다. 다만, 현재까지 발주 척수는 5년간 총 70척 수준으로 그 숫자는 많지 않다.

심지어 LNG 이중연료를 채택하면서도 암모니아 레디, 혹은 암모니아+메탄올 레디로 주문하는 선박도 최근 약 100척에 이르고 있다. 이들 레디타입 선박에 대하여 실제로 경제성 있는 개조가 이루어질 수 있는지 의문이 제기되기도 하고 향후 대안 연료추진 기술의 진보로 의미가 없을 것이라는 주장도 일부 있다.

그러나 향후 규제가 강화되고 기존 연료의 경쟁력이 심각하게 저하된 경우 고가의 자산인 선박을 폐기하기보다는 개조를 통해 사업을 영위하는 것이 유리하여 미래의 개조시장에 영향을 미칠 가능성도 있다.

앞서 기술한 바와 같이 3가지의 단기적 대안 연료에는 경제성과 공급능력 등 여러 측면에서 높은 불확실성이 존재하고 있다.

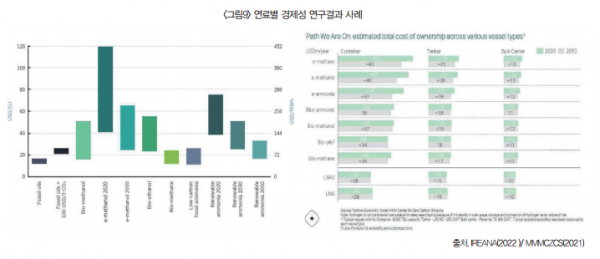

여러 경제성 연구마다 예측시의 가정에 따라 결론이 상이하나 대체로 경제성은 바이오LNG(메탄) > 바이오메탄올 > 블루암모니아 > e-암모니아 > e-메탄올 순으로 도출되는 경향이 있다.

다만, 바이오LNG의 경우 세계적으로 연구개발 중인 메탄슬립 문제의 해결 정도에 따라 경쟁력에 영향을 받을 것으로 보인다. 일부 연구에서는 현재의 유럽 규제 계획으로는 메탄을 배출하는 바이오LNG가 규제 비용을 지출하면서도 경제성이 높아 이의 사용을 막을 방법이 없어 이러한 연료가 경쟁력을 가지지 못할 수준으로 규제를 강화해야 한다고 주장하기도 한다. 실제로 이러한 주장이 유럽 내에서 받아들여지며 규제의 개정에 반영될 경우 동 연료는 아시아 지역 등 일부 지역에 국한되어 사용될 가능성도 있다.

바이오메탄과 바이오메탄올 등 바이오 연료는 세계적으로 공급이 제한된 바이오원료에서 추출하여야 하며 또한, 바이오 연료 외에 별다른 대안이 없는 항공업계에 주로 공급될 것으로 예상되어 해운업계의 가용성은 제한적일 전망이다.

각국 정부가 세계적으로 합의한 수준으로 온실가스를 감축하기 위해 육상에서도 저탄소 또는 무탄소 연료를 운송, 발전, 산업용 등으로 사용하여야 하는 만큼 바이오 연료 외 나머지 연료들도 해운업계가 이들 부문과 확보 경쟁을 벌어야 하므로 가용성은 불확실하다.

이러한 불확실성과 확고한 대안의 부재로 인하여 대부분의 미래 연료 관련 연구는 다양한 선박 연료가 공존할 것으로 전망된다.

LNG연료에 부정적 견해를 제시했던 World Bank의 보고서는 UMAS의 연구결과를 인용하여 장기적으로 암모니아가 압도적 비중을 차지할 것으로 예상하고 있다. 동 보고서는 해운에서 2050년까지 완전한 온실가스 감축이 이루어지는 경우와 2050년까지 50%의 감축율 그리고 2070년까지 완전한 온실가스 감축이 이루어지는 경우 등 2가지 시나리오에 대해 향후 연료별 수요량을 예측하였으며 그림 10과 같다.

LNG를 옹호하는 Sea LNG, 메탄올을 지지하는 Methanol Institute 등도 이해관계에 따라 LNG와 메탄올의 경쟁력 우위를 전망하기도 하지만 대부분의 중립적 연구는 2030년 이후 장기적으로 다양한 선박연료가 공존할 것으로 전망했다.

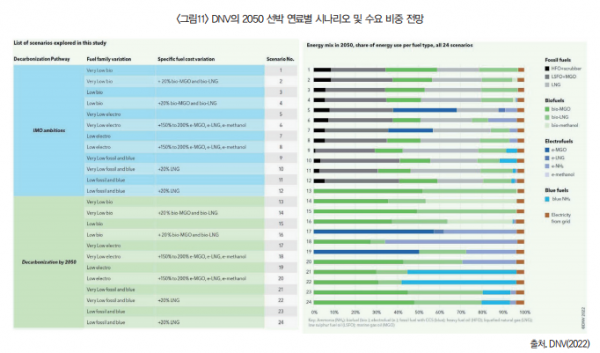

DNV는 2022년 보고서 “Maritime Forecast to 2050”에서 IMO의 정책 강도, 바이오 원료의 가격과 생산량, 재생에너지를 통한 수전해 비용, 탄소포집(CCS)을 통한 화석연료의 활용 비용, 특정 연료의 가격 변동 등을 변수로 24가지 시나리오를 개발하여 이에 따른 연료수요를 내다봤다.

DNV의 전망 시나리오 24개 중 1~12번의 IMO ambitions는 2050년까지 모든 선박의 배출량을 2008년 대비 50% 저감한다는 초기전략을 의미하는 것으로, 최근 2050년까지 탄소배출량 0의 완전한 탈탄소를 이루는 중기전략으로 수정되어 현재는 13~24번 시나리오만 유효하다. 동사의 2023년 “Maritime Forecast to 2050”에서는 2022년 전망 결과를 토대로 향후 탄소중립 연료의 수요 계산 등에 중점이 맞춰 본 시나리오와 전망의 변화는 크지 않았다. 전망은 시나리오별로 다양한 연료의 사용과 비중의 변화를 보여주고 있으며 재생에너지 수전해 비용이나 탄소포집을 통한 화석연료 이용 비용이 낮지 않은 대부분의 경우 바이오연료의 비중이 높게 나타나는 특성을 볼 수 있다.

또한, IMO의 초기전략 하에서는 2050년까지도 화석연료가 작지 않은 비중을 보였으나 중기전략 하의 시나리오인 13~24번의 경우 2050년 화석연료는 완전히 퇴출되는 것으로 전망했다. 선사에 대한 조사에서도 다양한 연료군을 함께 사용할 것이라는 응답이 높은 비중을 차지한 연구 결과도 존재한다.

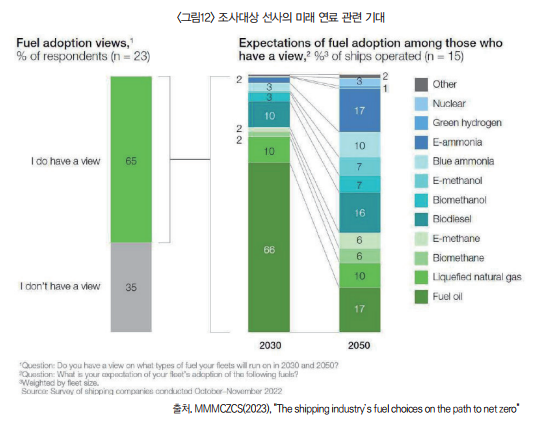

Mærsk Mc-Kinney Møller Center는 2023년 해운사들을 대상으로 한 조사보고서를 발간하고 해운업계의 미래 연료에 대한 계획과 전망을 제시했다. 보고서는 2022년 10~11월 중 63개 해운업체에 대해 서베이를 요청하였고 이 중 응답한 29개사의 결과를 정리했다. 응답한 29개사는 컨테이너선, 탱커, 벌크선, 가스선, 자동차운반선, 크루즈, 예인선, 해양지원선 등 다양한 선종을 운영하는 선사로 구성되어 있으며 세계 선대의 20%를 운영하는 대형사들이라 밝혔다.

첫 번째 조사결과로, 46%의 선사가 1개 이상의 저탄소 연료에 대한 시험운항을 실시하고 구축계획을 수립하였으며 8%의 선사가 시험운항을 하였으나 아직까지 수용하지 않았다고 응답한 반면, 35%의 선사가 시험계획을 포함 아무런 계획이 없다고 밝혔다. 무대응 선사의 비중은 앞장에서의 전통적 석유연료 채택선박의 비중이 50~60%에 이르는 점을 감안하면 높은 수준이 아니나, 대형선사에 대한 조사 계획에서도 35%나 되는 선사가 무대응을 응답한 점은 주목할 만하다.

두 번째 조사결과로서, 연료채택에 대한 견해가 있느냐는 질문에 23개사 중 65%가 그렇다고 응답하였고 이들 65%의 선사에 대해 미래 연료에 대한 기대를 묻는 질문에는 매우 다양한 연료가 제시되었다. 응답선사들의 보유 선박의 가중치로서 응답을 정리한 결과로는 2030년까지 석유계 연료유와 화석 LNG가 76%의 비중을 차지하다가 2050년 27%로 감소할 것으로 기대된다.

2050 연료로서 바이오메탄과 e-메탄 등 LNG 동일성분 연료가 12%, 바이오디젤 16%, 바이오 메탄올과 e-메탄올 14%, 블루암모니아와 e-암모니아가 27% 등으로 조사되어 암모니아의 비중이 다소 높게 나타났으나 절대적 비중의 연료 없이 선사들은 고른 기대감을 나타내고 있다.

대부분의 선사는 미래에 다양한 연료를 운영할 것으로 기대하고 있으며 2050년에는 92%의 선대가 3개 이상의 연료군으로 운영될 것으로 답변했다. 49%의 선대는 4개 이상의 연료군으로 선대를 운영할 것으로 기대했다.

탄소중립 연료로의 전환을 가속화하기 위한 요인을 조사한 결과 80% 이상의 응답자들이 대안 연료의 풍부한 가용성 / 대안 연료의 비용 하락 / 그린연료의 프리미엄에 대한 고객들의 지불 의지 / 규제의 변화라는 4가지 요인을 꼽았다.

지금까지 살펴본 바와 같이 해상탄소중립을 위한 연료의 변화에는 불확실성이 매우 높고 선사들은 혼란스러운 상황이다. 앞서 기술한 Mærsk Mc-Kinney Møller Center의 조사연구에서 선사들이 응답한 바와 같이 대안 연료의 가용성과 비용은 심각한 문제로 평가되고 있다.

중기전략 강화와 EU의 환경규제는 이미 시행일정이 확정되어 있고 규제비용은 단기적으로도 증가할 것으로 보이나 저탄소 또는 무탄소 대안 연료의 생산 투자는 아직까지 크게 부족하고 공급 계획 역시 불확실한 상황이다. 이러한 상황에서 선사들이 계획과 전략을 수립하기에는 무리가 있다.

연료 공급부족이 예견되는 상황에서 경제성에 대한 우려는 매우 심각하며 선사들이 이를 감내할 수준이 될 것인지 예견하기 어려운 상황이다. 상당수의 연구들이 2050년까지 재생에너지 대량 보급 등으로 청정연료의 비용이 현재 연료비용 대비 200% 이내로 하락할 것으로 예측하고 있다. 그러나 과도기인 2040년대까지 규제비용을 포함한 연료비용은 현재 수준의 약 3배 내외가 되거나 높게는 6배 수준까지 예측되는 연료도 존재한다.

또한, 이는 생산 비용 하락에 근거한 예측이며 선박의 건조량에 따른 수급 불안이 있거나 연료의 생산설비 투자 지연으로 공급부족이 발생할 경우 가격의 변동은 예상하기조차 어려운 상황이다. 이러한 수급에 의한 가격 변동이 없더라도 많은 연구의 결과는 ‘30~’40년대 해상운송비용이 현재 수준의 2~3배 수준으로 상승할 가능성이 있음을 암시하고 있다. 이처럼 연료가격의 상승이 지나칠 경우, 페널티 비용을 부과하고도 경제성을 갖출 수 있는 화석연료로의 회귀를 막기 위해 규제가 강화될 가능성도 있어 선사들의 비용압박은 더욱 심각해질 우려가 있다. 실제 유럽의 일부 연구에서는 화석연료가 경쟁력을 가지지 못하도록 Fuel EU Maritime이나 세금 제도 등을 강화할 필요가 있다는 주장이 수치와 함께 제시되기도 했다. 이러한 비용이 운임에 전가되어 선사들이 해운업을 정상적으로 영위할 수 있을 것인지 역시 불확실하여 선사들의 혼란은 가중되고 있는 상황이다.

그 외에도 선박기술의 발전 방향, 선상 탄소포집(on board CCS)의 온실가스 감축 인정 여부, 규제의 강화 방향, 농업 생산기술과 바이오매스 공급능력 변화 등 선박연료의 경쟁력에 영향을 미칠 요인이 많아 미래 해운시장에서의 불확실성은 매우 높은 것으로 판단된다.

이에 따라 국내 해운산업의 경쟁력 유지 또는 강화를 위해서는 다음의 문제들을 관련 업계간 협력과 공공-민간 협력 등을 통하여 함께 심도있게 검토하고 해운업 전략을 모색할 필요가 있다.

‑ 세계적인 대안 연료의 투자 추이와 예상

‑ 국내 대안 연료 생산설비 투자 필요성과 공급 계획

‑ 청정수소의 수입, 바이오 매스 필요량 예측 등 원료공급 관련 문제

‑ 국내 선사들의 주요 취항 지역에서의 규제 강도와 연료 가용성

‑ 그 외 해운사의 경쟁력 관련 기회 및 위협요인 도출과 대안 등

해운업 외적으로도 파급될 문제에 대하여 연구하고 제도에 반영할 필요도 있다.

세계적인 수출입 물류비용의 급상승은 각종 비용 상승과 물가 상승을 초래할 가능성이 크며 이러한 시나리오가 현실화될 경우에 대한 연구와 대안 마련이 필요할 수 있다. 지금까지 인류가 해상운송에 사용한 화석연료는 가장 낮은 비용의 연료로, 청정연료로의 전환 자체만으로도 수출입에 필요한 해상운송 비용의 급상승은 불가피할 전망이다. 이러한 비용의 상승은 과잉 선복량과 해운업의 저성장 등으로 과도기 초기에 운임에 전가되지 못하고 규제비용 등이 고스란히 해운사의 부담으로 돌아와 경쟁력이 낮은 선사들이 대량 퇴출될 가능성이 있다. 이후, 시장에서 조정된 선복량으로 선사들은 본격적인 운임 상승을 추진하며 세계적인 수출입 물류비용의 급등을 가져올 가능성이 높다. 이러한 해상운송 비용의 상승은 물가상승으로 이어지고 경제에 충격을 미칠 가능성이 있다.

해상운송비용의 증가가 큰 폭으로 이루어질 경우 수출입에 의존하는 우리의 경제와 산업구조는 지속가능할 것인지에 대한 고민도 필요한 것으로 보인다. 우리나라는 제조업 비중과 수출의존도가 높은 구조를 가지고 있으며 해상운송 비용의 급증은 전체적인 국가 경쟁력에 악영향을 미칠 가능성도 있다. 특히, 부존자원의 부족으로 원자재와 기자재, 에너지, 식량까지 수입에 의존하는 구조로 수입 시 높은 비용을 부담하고, 이를 가공한 후 수출 시까지 이중의 해상운송 고비용을 감수하여야 한다. 이러한 구조적 기회를 활용하여 일부 선진국이나 자원부국들은 디지털 기술을 활용한 인건비 비중 감소와 효율적 물류시스템의 구축을 통하여 제조업을 되살릴 기회를 맞을 수도 있다. 이러한 경우 제조업 수출 의존도가 높은 우리 경제와 산업이 이대로 지속가능할 것인지, 대안은 무엇인지 등의 문제도 고민하고 연구할 필요가 있다.

또한, 현재 세계적으로 많은 의지와 노력이 경주되고 있는 탄소중립 이슈와 관련하여 전세계가 이로 인해 발생하는 높은 비용을 받아들일 준비가 되어있는지, 앞으로의 세계 경제 체제는 어떠한 모습으로 변할 것인지 등을 국제적 협력을 통해 공동연구하고, 그 전개를 예측하여 우리 경제의 변화를 위한 제도적 지원에 반영할 필요도 있다. 현재의 혼란과 불확실성의 문제는 단순히 해운업만의 문제가 아니며 국가가 종합적인 대응 능력을 갖추어야 할 필요성이 있고 이를 위한 총체적인 연구와 지원이 필요할 것이다.

앞서 기술한 바와 같이 현재 벌어지고 있는 해상탄소중립의 문제는 해운업계 또는 조선업계만의 단순한 문제가 아닌 보다 종합적인 문제로 접근할 필요가 있다. 상반기 중 Maersk의 대형 컨테이너선에 대한 중국 발주는 조선업 경쟁력에 연료공급 능력 등 국가적 역량이 영향을 미칠 수 있는 사례로 시사하는 바가 크며, 점차 조선업계의 경쟁력만이 핵심이 아님을 암시했다.

상반기 중 Maersk가 5,000TEU 이상급 선박으로는 처음으로 9,000TEU급 대형 메탄올추진컨테이너선을 중국 조선소에 시리즈로 발주하였으며 이는 그린 메탄올 공급과 관련하여 점차 협력을 강화하고 있는 중국과의 관계를 고려한 조치로 추정된다.

해운업 역시 낮은 가격에 선박을 확보하여 저비용으로 정확한 운송서비스를 제공하는 것이 경쟁력의 핵심이었던 틀에서 벗어나, 보다 복잡한 경쟁력 체계를 갖추어야 함을 알 수 있다. 해운업 역시 운항 지역의 규제 강도, 적절한 연료의 선택, 규제 및 연료비용 최소화, 연료의 공급선 확보 등 기존 비즈니스와 다른 역량이 요구되고 있는 만큼 연구와 역량 강화, 전략적 대응 능력을 확보하여야 하는 문제에 직면하고 있다. 우리 해운업계에는 중견 이하급 선사의 비중이 높고 대응능력이 부족한 선사들이 많아 이러한 문제를 어떻게 해결하며 역량을 강화할 것인지의 문제는 최신 친환경 선박의 확보에 못지 않게 중요한 문제가 될 것이다.

이처럼 조선, 해운산업의 문제도 복잡해 보이나 이러한 문제는 개별 산업만의 솔루션을 찾기보다 국가적인 탄소중립의 노력 속에서 경제, 산업, 에너지, 외교 등 총체적인 연구가 이루어지고 해사산업은 그 속의 중요한 일부로서 다루어지며 해결책을 찾는 것이 효율적일 수 있다. 이러한 노력은 유럽의 접근방식으로, 국가적 탄소중립 노력 속에 해사사업의 경쟁력을 위한 자원을 할당받고 산업의 문제점을 국가적 틀 속에서 해결하려 노력하는 가운데 효율적 경쟁력 강화가 이루어질 가능성이 높다.

여전히 미래의 대안 연료는 불확실하며 우리 해운업계도 혼란스러우나 국가는 해사산업의 문제 해결을 위한 연구에 투자 및 지원하고 불확실성을 제거해 나가는 노력이 필요하다. 현재 산업통상자원부의 조선산업 정책은 기술력 등의 초격차 확보에 주력하고 있으며 해양수산부의 해운산업 정책은 친환경 선박의 확보 지원에 초점을 맞추고 있다. 그러나 조선업에서 기술력은 중요하지만 경쟁력에서의 비중이 축소될 수 있으며 초격차는 국가적 역량이 뒷받침될 때 가능한 양상이 벌어지고 있다. 또한, 해운업의 친환경선박 확보 역시 중요한 문제이나 어떤 연료를 채택해야 할지도 결정하기 어려운 시점에서 선박확보만을 지원하는 것은 실효성을 거두기 어려우며 보다 전략적 지원 노력이 필요하다.

현재 연구와 제도적 보완이 필요한 문제는 우리 선박 및 우리 항만에 기항하는 선박에 대한 연료공급 대안, 자체적으로 충분한 공급이 불가할 경우 국제적 협력 방안, 국내 선사들의 운항 지역의 규제 움직임과 탄소중립 정책에 따른 효율적 해운업 전략 도출, 육상에서의 국가적 탄소중립 노력 속에 타 부문과의 연료 확보 경쟁 문제, 현재의 불확실성 속에서 금융리스크 해소 문제, 우리 산업의 역량이 최대한 발휘될 수 있는 방향으로의 국제 해운정책 문제 등 수없이 많은 과제가 있다. 국가는 모든 역량을 동원하여 이러한 문제들을 도출하고 연구하는 활동을 지원할 필요가 있으며 이러한 노력을 통해 불확실성을 제거하는 노력이 절실하다.

탄소중립 문제는 인류가 한 번도 가보지 않은 불확실한 길을 개척하는 것으로 모든 나라가 직면한 매우 어려운 문제이며 우리나라 역시 총력을 기울여 대응해야 할 것이다.

■ Contact: 한국수출입은행 해외경제연구소

https://keri.koreaexim.go.kr/

- 이전글Can CO2 capture and nuclear get ships to net zero? 23.12.14

- 다음글해양 산업의 탄소 중립 녹색 메탄올로의 전환에 중추적인 역할을 하고 있는 ‘한국알파라발㈜’ 23.12.14